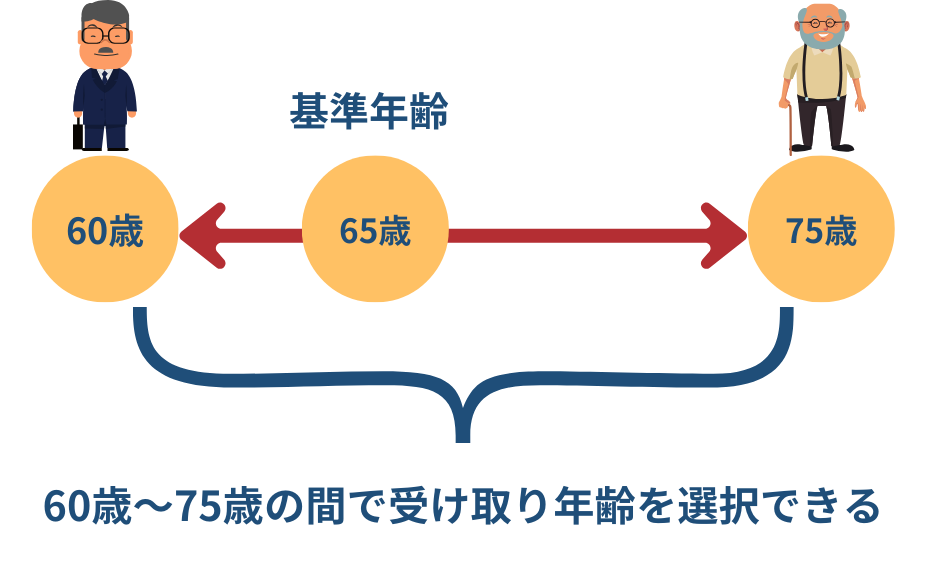

老後の生活の支えとなる年金は65歳から受給が可能です。

あまり知られていないのですが、年金は雑所得として所得税や住民税の課税対象となります。

そこでポイントになるのが、その受給タイミングと受給額です。

今日は年金をもらう際の意外な落とし穴について解説していきます。

年金の支給年齢は65歳

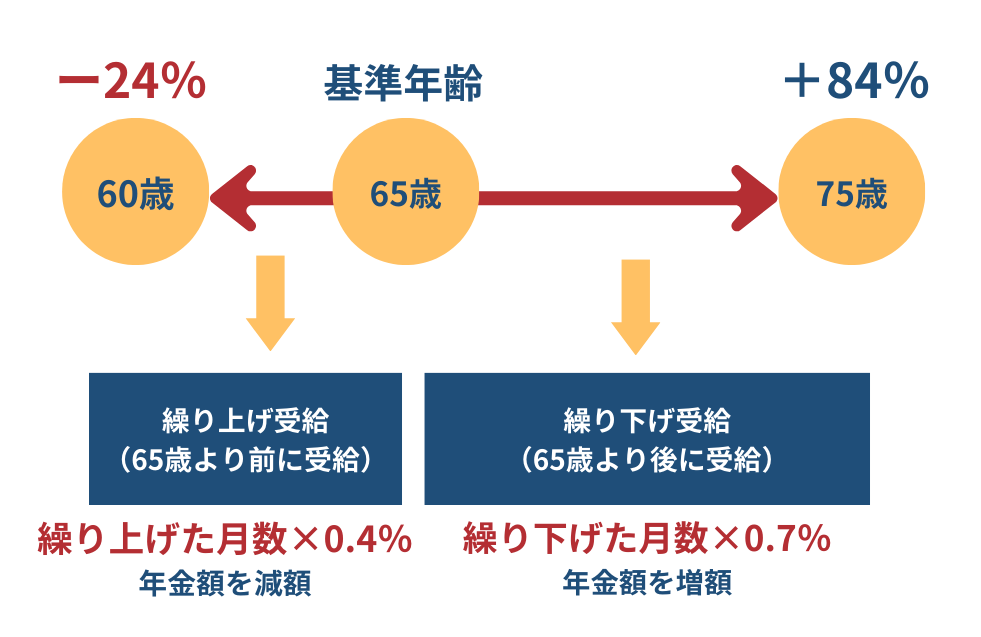

年金の支給開始年齢は65歳ですが、もらう年齢を早めたり遅めたりすることが可能です。

60歳~75歳の間で選択でき、65歳より前倒しでもらうことを繰り上げ受給、65歳より後にもらうことを繰り下げ受給といいます。

繰り上げ受給をすると、月ごとに0.4%が減額されていきます。

60歳での受給を選択すると24%の減額となってしまいます。

反対に繰り下げ受給をすると、月ごとに0.7%が増額され、75歳まで繰り下げると84%増額されるのです。

それなら繰り下げ受給がお得だよね!となると思いますが、ちょっと待ってください!

ここに落とし穴が潜んでいるのです。

年金の壁に注意!

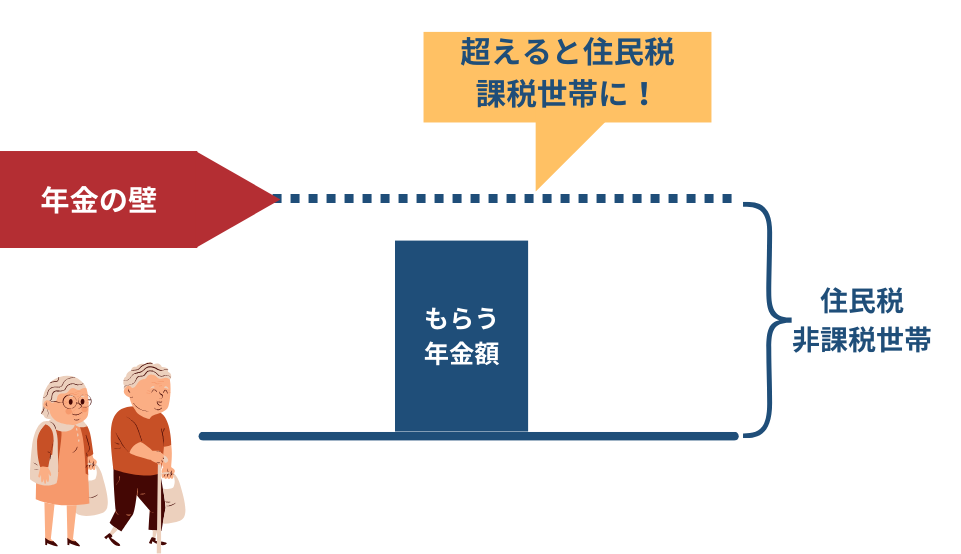

地域によって多少の差があるのですが、もらう年金額によって住民税が課税されるかされないかの判定がされます。

これを「年金の壁」と言って、せっかくもらう金額を増やしても課税されることで手取りが減ってしまうことがあり得るのです。

年金の壁の金額(65歳以上夫婦2人の場合)

年金の壁の金額は、居住地によって異なります。

下記は、扶養者(養っている人)の年収上限です。

これを超えてしまうと課税対象となってしまいます。

自分の住んでいる地域がどの等級に属しているのかはお住いの自治体に確認してみてください。

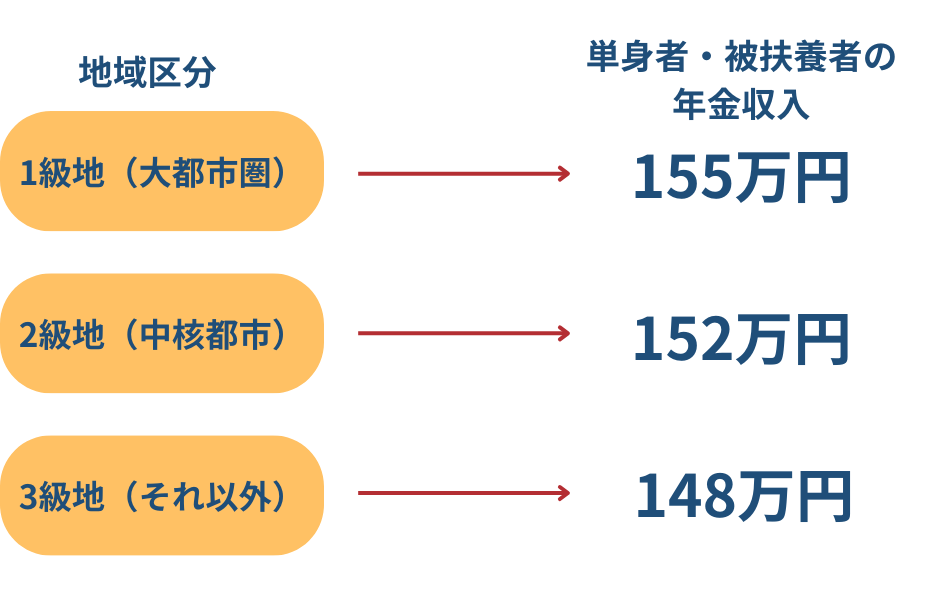

年金の壁の金額(被扶養者、単身者の場合)

続いて被扶養者(養われている人)や単身者のケースです。

1級地の例で考えると、旦那さんの年金収入が211万円、奥さんの年金収入が155万円がリミットですが、どちらか1人がこの金額を超えてしまうと課税対象となってしまいます。

もちろん課税されても夫婦2人合わせての手取り額が増えていれば問題はないのですが、実はそれだけではないのです。

優遇措置が受けられなくなる

実は、住民税非課税世帯は住民税が免除されること以外にも、様々な優遇措置があるのです。

自治体ごとに異なる場合もありますが、たいていは住民税非課税世帯であることが条件になっている場合が多いです。

優遇措置については以下の通りです。

・国民健康保険や国民年金保険料の減免措置

・介護保険料の減免措置

・高額療養費の基準額が低く設定される

・後期高齢者(75歳以上)の医療費の減免

・0歳から2歳までの保育料の無償化

・大学の入学金や授業料の減免、給付型奨学金の支給

・修学支援新制度による授業料などの減免

・介護サービスの利用料が減額される

・障害者福祉サービスの利用

・国が支給する臨時給付金など

このように、住民税非課税世帯であるかどうかで優遇措置が受けられるかどうかが変わってきます。

住民税を徴収される以外にも、介護保険料や健康保険の支払額が多くなったり、病院での支払額が多くなったりして、実際の手取り額が大幅に減ってしまう可能性があるので注意しましょう。

まとめ

年金の壁、いかがでしたでしょうか。

もちろん繰り下げ受給を安易に否定するものではなく、それぞれのライフプランにおいて決定していただければいいと思いますが、安易に繰り下げ受給を選択してしまい、結果的に損をすることのないように受給時期は慎重に検討するようにしましょう。