いきなりですが、500万円を18歳以上の子供に贈与した時の贈与税はいくらかわかりますか?

正解は48万円です。

「結構高いな~」と感じた人は是非最後までこの投稿を読んでみてください。

日本の贈与税は累進課税と言って、贈与する金額が多くなるとそれに伴って税率も上がります。

最高税率はなんと55%です。

そこで今日は、贈与税がゼロになるお得な非課税制度をご紹介します。

是非最後まで読んでみてください。

①暦年贈与

贈与税には110万円の基礎控除があり、この金額は贈与金額から差し引くことが可能です。

つまり、1年間に贈与した金額が110万円以下であれば贈与税はかからないのです。

贈与をする際には110万円を超えないように分割して贈与していくという手段があります。

ただし、相続から7年以内に贈与していた金額は相続税を計算する際に加算されてしまいますので、暦年贈与を利用する際には早めに始めることをおすすめします。

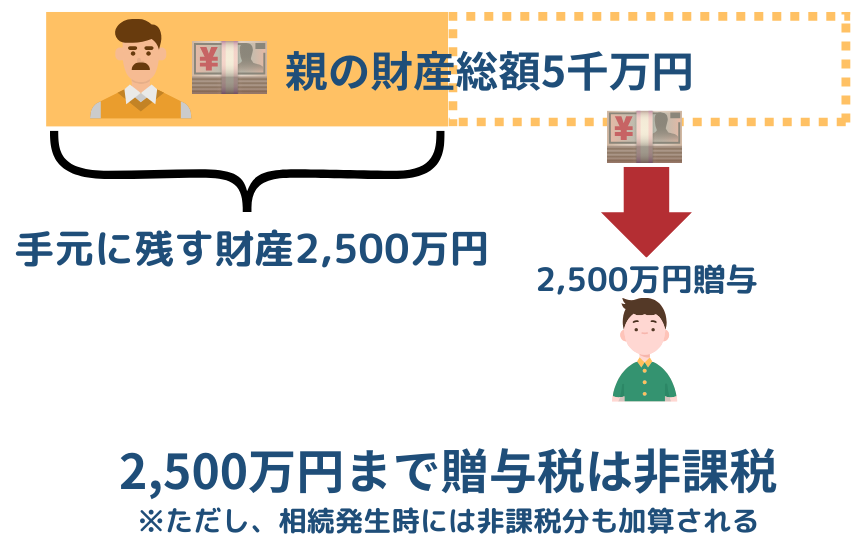

②相続時精算課税

相続時精算課税とは、その名の通り、贈与した分を相続発生時に差し戻して一括して計算する制度です。

この制度を使うと2,500万円まで一括で贈与が可能です。

この金額を超えた分に対しては20%の贈与税が課されます。

「でも、相続時に加算されるのであれば結局同じでは?」とお考えになった方もいると思います。

この制度のメリットを活用できるのは

・相続財産が基礎控除内に収まる人

・将来的に値上がりしそうな不動産を所有している人

などです。

相続税の基礎控除額は3000万円+(法定相続人の数×600万円)です。

そもそも相続財産がこの金額内に収まっている人であれば先に贈与しても相続税の課税対象とはなりません。

また、不動産の価格に関しては相続時精算課税の適用をした時点での金額が相続時にも適用されるので、相続時には5,000万円の評価額となっていても贈与時に3,000万円であれば3,000万円で相続財産の計算がなされます。

つまり2,000万円得をするということになります。

うまく活用することで納税額をグッと抑えることが可能になるのです。

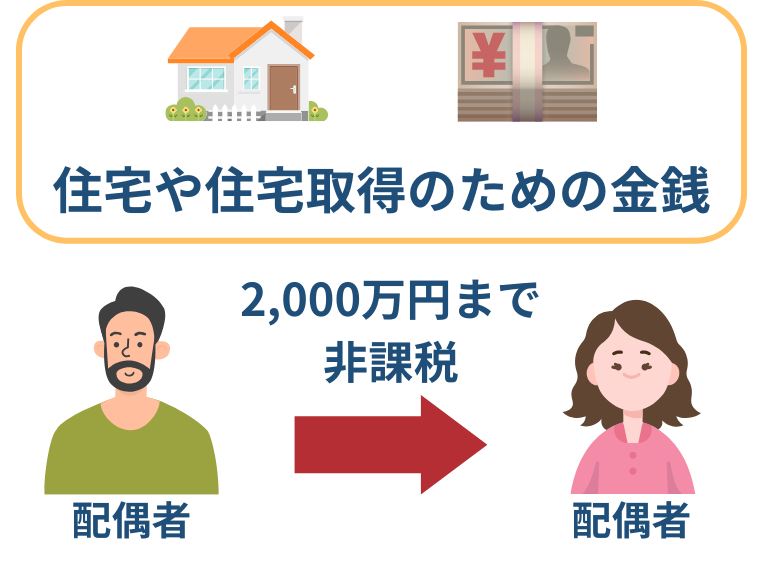

③贈与税の配偶者控除

贈与税の配偶者控除とは、配偶者が居住用の不動産の購入またはその建築資金を贈与されたときに贈与された金額から2,000万円まで控除できるという制度です。

この制度を使って、居住用不動産を共有財産にしておくと、将来売却した時に税制優遇が2人分受けられてお得になります。

ただ、この制度を使う条件として

・婚姻期間が20年以上あること

・今までにこの制度を使っていないこと(使えるのは1度だけです)

・贈与財産は居住用不動産または居住用不動産の取得資金のいずれかであること

・贈与を受けた年の翌年3月15日までに贈与された(又は取得した)居住用不動産を居住の用に供し、その後も引き続き居住する見込であること

などがありますので注意してください。

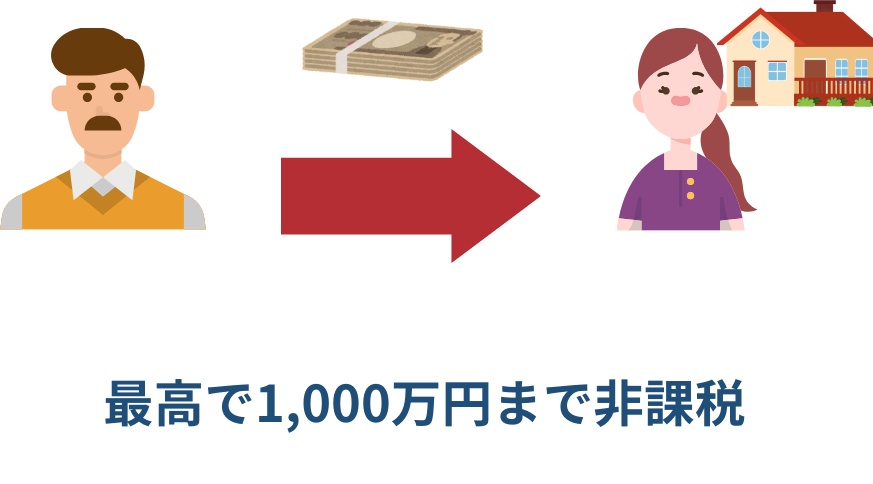

④住宅資金の贈与

直系尊属(お子さんやお孫さん)への住宅資金の贈与であれば1,000万円まで非課税となります。

1,000万円贈与が可能なのは、省エネ基準を満たした住宅です。

その他、もらう側の年齢が18歳以上でなおかつ所得が2,000万円以下であるなどの条件もあります。

この制度は令和8年いっぱいまでの時限措置です(延長されるかもしれません)

⑤結婚・子育て資金の贈与

子育て資金は1000万円まで、結婚資金は300万円までの贈与が非課税となります。(合計で1,000万円まで)

資金の使途は以下の通りです。

子育て資金・不妊治療・妊婦検診に要する費用

・分娩費等・産後ケアに要する費用

・子の医療費、幼稚園・保育所等の保育料(ベビーシッター代含む)

結婚資金・挙式費用、衣装代等の婚礼費用(婚姻の日の1年前の日以後に支払われるもの)

・家賃、敷金等の新居費用、転居費用(一定の期間内に支払われるもの)

贈与を受ける側の年齢が18歳以上50歳未満で所得が1000万円以下であることなどの条件があります。

令和7年3月31日までの時限措置です(こちらも延長されるかもしれません)

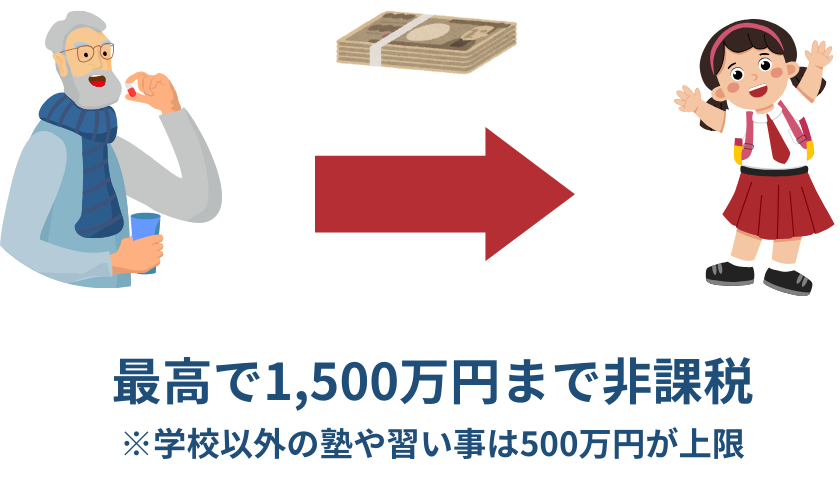

⑥教育資金の一括贈与

お子さんやお孫さんへの教育資金を贈与する場合、一括で1,500万円までの贈与が非課税となります

学校に払う費用や塾代なども対象となるので幅は広いのですが、もらう側が30歳を超えると制度は終了となり、余った分は贈与税の対象となるので注意が必要です。

また、所得1,000万円以下などの制限もあります。

令和8年3月31日までの時限措置です。

まとめ

いかがでしたでしょうか。

このように贈与税が非課税となる制度は様々あります。

一番大事なのは「計画的に」行うことです。

もし制度の適用をお考えの方はお近くの税務署や税理士さんに一度相談をしてから始めるといいでしょう。