「とりあえず保険に入っておけば安心」「昔から勧められるがままに続けている」――そんな風に漠然と保険と付き合っていませんか?保険は万が一のリスクに備える大切なものですが、必要以上の保障に入っていたり、今のライフステージに合わない保険を続けていたりすると、家計の大きな負担となってしまいます。もしかしたら、その「安心」が「ムダ」になっているかもしれません。ファイナンシャルプランナーの伊藤が、あなたの家庭にとって「本当に必要な保険」を見極めるための視点と、賢い見直し方について分かりやすく解説します。

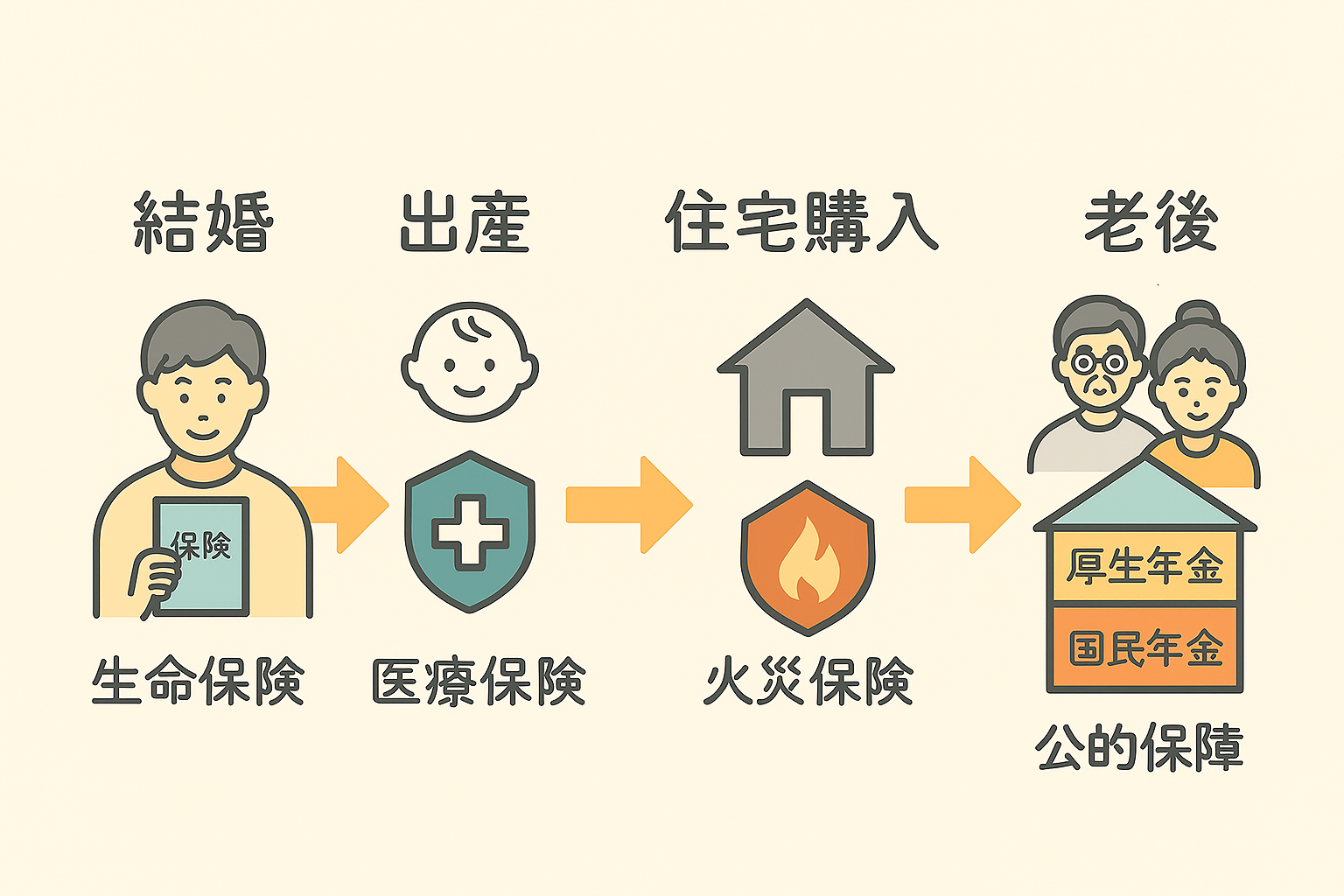

ステップ1:保険の「加入目的」を明確にする

まず、なぜその保険に入っているのか、その「目的」を明確にしましょう。

✅どんなリスクに備えたいのか? (例:死亡、病気・ケガ、がん、介護、火災・自然災害など)

✅「万が一」の時に、誰を、何から守りたいのか? (例:遺族の生活費、医療費、住宅ローンの残債など)

目的が明確でないと、過剰な保障や不要な特約に入りがちです。特に、公的医療保険や遺族年金などの「公的保障」でカバーできる部分を理解することも重要です。

ステップ2:「必要保障額」を計算する

目的が明確になったら、次に「いくら保障があれば安心なのか」という「必要保障額」を具体的に計算してみましょう。

✅遺族の生活費: 夫(妻)に万が一のことがあった場合、残された家族が生活していくためにいくら必要か。

✅教育費: 子どもの教育費が不足しないように、いくら必要か。

✅住宅ローン残債: 団体信用生命保険でカバーできない分はいくらか。

✅医療費・入院費: 公的医療保険では賄えない自己負担分はいくらか。

これらの合計額から、預貯金や公的保障で賄える分を差し引いた金額が、あなたが「保険で備えるべき保障額」の目安となります。

ステップ3:保障内容と保険料の「ムダ」を見直す

現在の保険契約書を引っ張り出して、以下のポイントをチェックしてみましょう。

✅保障内容の重複: 複数の保険に加入している場合、同じ病気や死亡に対して二重に保障がかかっていないか。

✅不要な特約: 加入時に勧められたけれど、現在のライフスタイルに合っていない特約は付いていないか。

✅保険料の割合: 収入に対する保険料の割合が家計を圧迫していないか。一般的には手取り収入の5〜10%が目安と言われます。

✅貯蓄型と掛け捨て型: 貯蓄型保険の返戻率が低い場合、掛け捨ての安い保険で保障を確保し、貯蓄はNISAやiDeCoで効率的に行う方が良いケースもあります。

「本当に必要な保険」で家計も未来もスッキリ!

保険の見直しは、家計のムダをなくし、将来の資産形成を加速させる重要なステップです。漠然とした「安心」のために高額な保険料を払い続けるのではなく、本当に必要な保障を、納得できる保険料で手に入れることが大切です。

「自分の保険が本当に合っているのか分からない」「保険の専門用語が難しくて見直しが進まない」といった疑問や不安をお持ちでしたら、ぜひ一度ファイナンシャルプランナーにご相談ください。あなたのライフプランに合わせた最適な保険設計をサポートし、家計も未来もスッキリさせるお手伝いをいたします。