2,500万円まで非課税で贈与できる、相続時精算課税とは?

贈与税は、毎年贈与を受けた人が申告納税する暦年課税か相続時精算課税にするかを選択することが可能です。

暦年課税というのは、毎年1月1日から12月31日までに贈与された財産の合計額に対して課税される方式のことで、毎年110万円までは基礎控除があるため贈与税の申告は不要となります。知っている方も多いかもしれません。

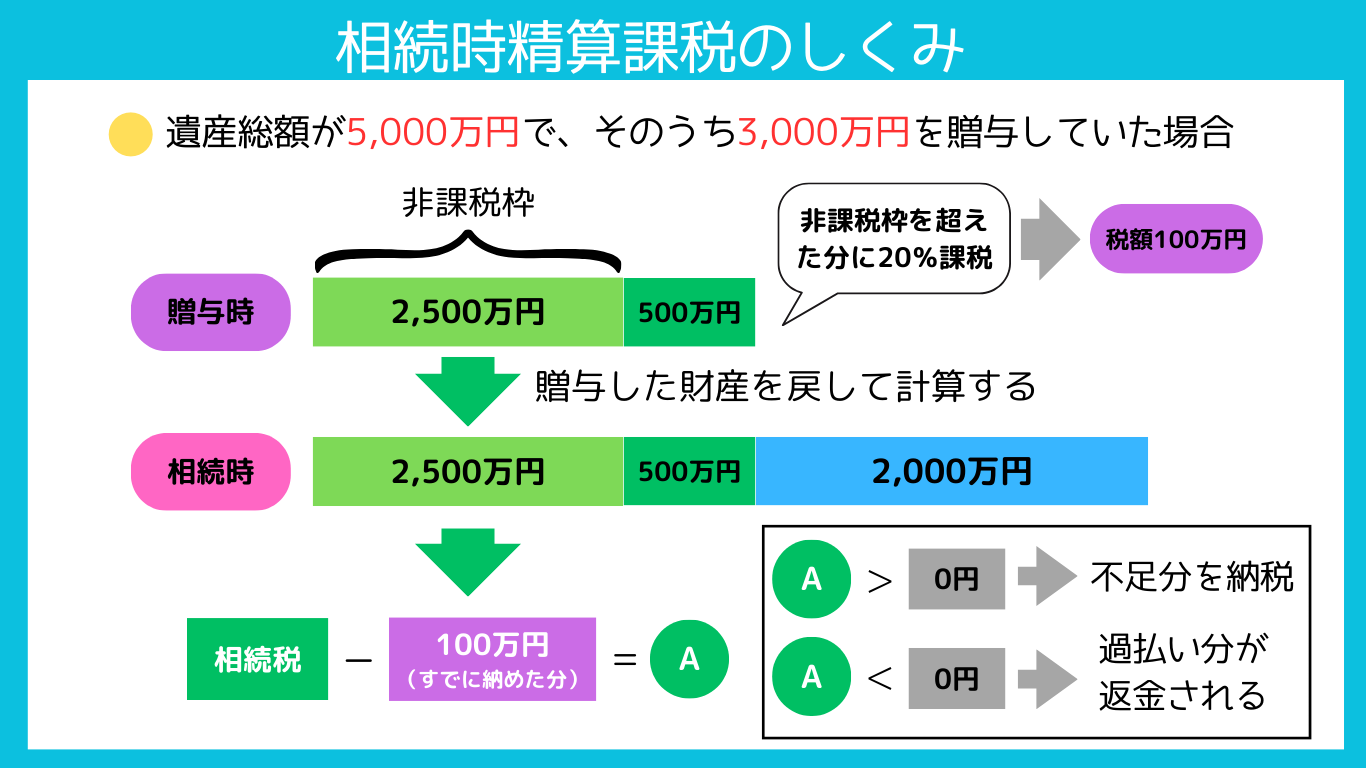

それに対して相続時精算課税というのは、贈与者(財産を与えた人)1人につき2,500万円までは贈与税が非課税となります。

2,500万円を超えた部分についても一律20%の税率となるので贈与時の税負担を軽くすることができます。

ただし、注意点がひとつあって、相続時には贈与した金額が差し戻されるので贈与を受けた金額も相続財産に加えられます。

下記の図のような仕組みになっています。

相続時精算課税のメリット

結局相続時に差し戻されるのならあまりメリットが無いのでは?と感じた方もいると思います。

ではどんなメリットがあるのでしょうか。

メリット①通常の2,500万円贈与であればかかるはずの贈与税がかからない

②不動産などの場合、贈与時の評価が適用される

①については通常であればかかる贈与税が非課税になることがメリットです。財産総額が2,500万円以下の人は無税で贈与できるのでおススメです。

②については不動産を贈与した時点での評価額が相続時に適用されるので、例えば贈与時に評価額1,000万円だった不動産が相続時には評価額2,000万円になっていたとしても1,000万円での評価で計算されます。

ただし、逆のパターンで相続時に評価額が値下がりした場合でも、高い時の評価額が適用されてしまうのでこのあたりは慎重に検討する必要があるでしょう。

注意事項

最後に注意事項として、相続時精算課税を一度選択してしまうと、暦年課税に戻すことはできなくなってしまいます。

ただ、これも贈与者ごとに選択が可能なので、お父さんからは相続時精算課税、お母さんからは暦年課税で贈与してもらうというのは可能ですので、上手く活用して節税につなげていただければと思います。