配偶者控除とは?

配偶者控除とは、収入が一定以下の配偶者がいる場合に、夫婦のもう片方が所得控除を受けることができ、税金を安くすることができます。

配偶者控除は配偶者だけを対象にしているのに対して、扶養控除は配偶者以外の親族を養っているときに適用されます。

扶養控除についてはコチラの記事を参考にしてください。

2024.01.29

扶養に入れられる家族はいませんか?扶養控除は配偶者以外にも適用可能です!

子供や親を養っている人は扶養控除を受けましょう! 扶養控除は子供や親を養っている人が受けられるものです。 結婚している相手がいる場合には配偶者控除が受けられますが、これはまた仕組みが別ですので次の機会へ回すこととします。 扶養控除の対象となるのは以下のケースです。 控除が受けられ...

控除が受けられる金額

配偶者控除が受けられる要件は次の通りです。

控除が受けられる要件①配偶者の所得が48万円(年収で103万円)以下であること

②申告者(納税者)の所得が1,000万円以下であること

③その年の12月31日現在で、生計を一にしていること

④配偶者は青色・白色の事業専従者ではないこと

⑤配偶者は他の人の扶養親族になっていないこと

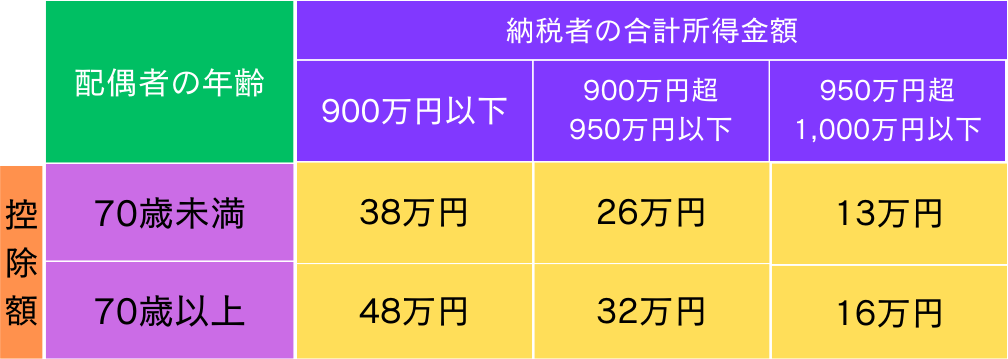

申告者(納税者)の所得や配偶者の年齢によっても受けられる控除金額が変わってきます。

所得が1,000万円を超えてしまうと控除が受けられなくなってしまいます。

配偶者特別控除

配偶者控除は配偶者の年収が103万円までに制限されていますが、じゃあそれを超えたら控除が受けられないのかというとそんなことはありません。

それが配偶者特別控除です。

要件を以下にまとめました。

配偶者特別控除の要件①配偶者の年収が103万円を超え201万円まで(所得48万円超~133万円以下)

②申告者(納税者)の所得が1,000万円以下

③その年の12月31日現在で、生計を一にしていること

④配偶者は青色・白色の事業専従者ではないこと

⑤配偶者は他の人の扶養親族になっていないこと

①以外の要件は配偶者控除と同一です。

控除金額は以下の通りです。

所得と収入という言葉が出てきて少しややこしいですよね。

こちらで整理しています。

2024.01.18

今さら聞けない、、、所得って何?(サラリーマン向け)

所得ってよく聞くけど、、 サラリーマンの方であれば毎月給料が支給されます。 給料が総額30万円だとしたら、税金の計算対象の金額は30万円でしょうか? 答えは✖です。 税金は給料の総額ではなく、所得に対して計算されます。 では所得とは? 所得とは、収入...

結局どうするのが一番得なのか?

扶養家族の人数や納税者の年収などによって変わってきますが、配偶者が年収で130万円を超えてしまうと、社会保険の加入義務が発生します。(企業の規模によっては106万円の場合もある)

この場合、厚生年金と健康保険を負担しなければならなくなってしまうので大きく手取りを減らすことになります。

なので、130万円を超えない働き方をするか超えてしまうのであれば150万円以上は稼がないと減額分のカバーとなりません。

社会保険に加入するということは、将来の年金の手取り額も増えることになるのでそのあたりもトータルで考えてプランニングしてみてください。