「住宅ローンは早く返した方が良いって聞くけど、本当にそうなの?」「繰り上げ返済すべきか、それとも他のことにお金を使った方がいいの?」人生最大の借り入れである住宅ローン。その返済計画は、子どもの教育費や自分たちの老後資金の準備にも大きく影響するため、多くの方が悩みを抱えています。確かに「早く返す」ことで利息負担は減りますが、それが必ずしもあなたの家庭にとって最善の選択とは限りません。ファイナンシャルプランナーの伊藤が、老後を見据えた賢い住宅ローンの付き合い方を分かりやすく解説します。

ステップ1:住宅ローンを「見える化」する

まずは、あなたの住宅ローンの現状を正確に把握することから始めましょう。

・現在の借入残高: あといくら残っているのか。

・返済期間と残りの期間: いつまで返済が続くのか、定年退職後も続くのか。

・金利タイプと金利: 変動金利か固定金利か、何%の金利で借りているのか。

・毎月の返済額: 収入に対する割合はどうか。

これらの情報を整理することで、漠然としたローンの不安が具体的な数字に変わり、見直しのポイントが見えてきます。

ステップ2:繰り上げ返済だけじゃない!賢い3つの選択肢

住宅ローンの返済を考える際、「繰り上げ返済」だけが唯一の選択肢ではありません。あなたのライフプランに合わせた最適な方法を選びましょう。

1. 繰り上げ返済

・メリット: 利息負担を減らせる、総返済額を削減できる。

・デメリット: 手元の資金が減る、急な出費に対応しにくくなる。

・こんな人におすすめ: 手元に十分な預貯金があり、他に活用したいお金がない人。金利が高いローンを組んでいる人。

2. 住宅ローン減税(住宅ローン控除)を活用する

・メリット: 所得税・住民税が控除され、実質的な負担を軽減できる。

・デメリット: 制度には期間や条件がある。

・こんな人におすすめ: 住宅ローン減税の期間中は、税制優遇を受けながら他の資金準備を進めたい人。

3. 資産運用(NISA・iDeCoなど)と両立する

・メリット: 住宅ローン金利より高い利回りで運用できれば、効率的に資産を増やせる可能性がある。老後資金や教育資金の準備を進められる。

・デメリット: 元本割れのリスクがある。

・こんな人におすすめ: 住宅ローン金利が低い場合。リスクを理解し、長期的な視点で資産形成したい人。

ステップ3:金利タイプを理解する(変動金利 vs 固定金利)

住宅ローンの金利タイプは、家計に大きな影響を与えます。

変動金利特徴: 市場金利に連動して金利が変動。当初は固定金利より低いことが多い。

リスク: 将来金利が上昇すると、返済額が増える可能性がある。

こんな人におすすめ: 金利上昇リスクを許容でき、経済状況に関心がある人。

固定金利・特徴: 借り入れ時に金利が確定し、返済期間中変わらない。

・リスク: 変動金利より当初金利が高い場合が多い。金利が下がっても恩恵を受けられない。

・こんな人におすすめ: 将来の返済額を確定させたい、金利変動リスクを避けたい人。

どちらが良いかは一概には言えません。経済状況やあなたのリスク許容度によって最適な選択は異なります。

住宅ローンと上手に付き合い、豊かな老後へ

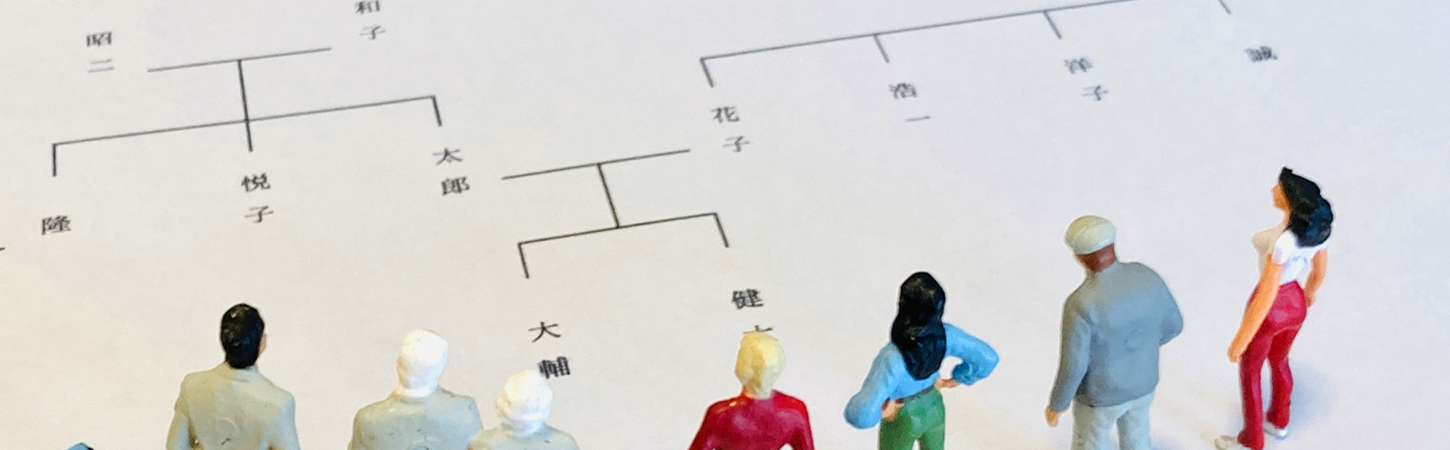

住宅ローンは、あなたの人生設計に深く関わる重要な要素です。「早く返す」という一辺倒な考え方だけでなく、教育資金や老後資金とのバランス、金利タイプや税制優遇の活用など、総合的な視点で計画を立てることが、賢い住宅ローンの付き合い方です。

「繰り上げ返済のタイミングは?」「今の金利タイプで大丈夫?」といった疑問をお持ちでしたら、ぜひ一度ファイナンシャルプランナーにご相談ください。あなたの状況に合わせた最適なローン戦略をご提案し、将来の不安を解消するお手伝いをいたします。